Рассказываем о выступлении заместителя начальника контрольного управления ФНС Константина Новосёлова на XIX налоговом форуме. Самое главное — выездных проверок станет меньше, но побуждений самим уточниться и доплатить — больше.

Что нового в налоговом контроле

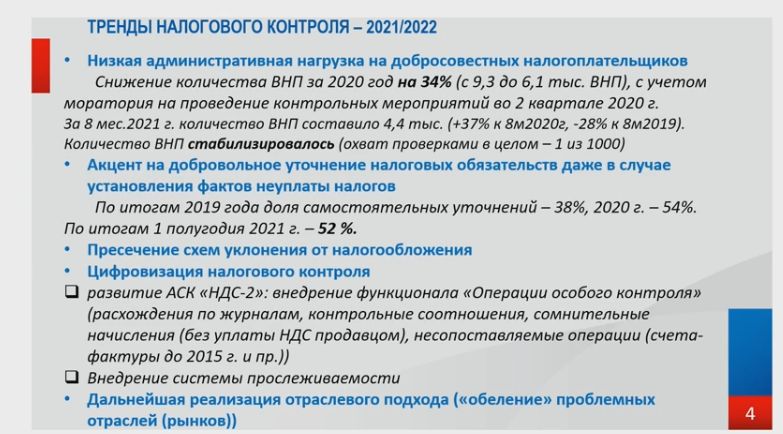

Спикер рассказал о проведении налоговых проверок. И что тренды налогового контроля по сравнению с прошлым годом не изменились.- По числу налоговых проверок 2021 год будет выше «ковидного» 2020-го, но ниже «доковидного». Всего чуть больше 8 тысяч проверок.

- Число проверок стабилизировалось и будет примерно на том же уровне.

- риск-ориентированный подход;

- побуждение налогоплательщиков уточнять декларации, даже если установлены факты уклонения или факты неуплаты налогов;

- расширение налогового мониторинга — 122 компании подали заявления о переходе на него.

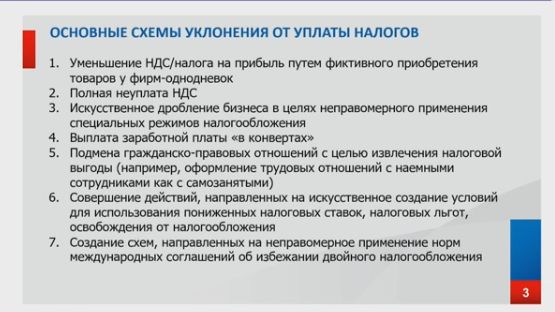

Рассказал он и об основных схемах по уклонению от уплаты налогов:О том, что к налоговому мониторингу присоединились крупнейшие разработчики ПО, в том числе Яндекс и 1С,Для просмотра ссылки необходимо нажать Вход или Регистрация.

Обратите внимание, схемы с самозанятыми тоже под пристальным вниманием.

По словам Новоселова, количество выездных проверок снижается, проверяют примерно одну компанию из тысячи.

Акцент на добровольное уточнение налоговых обязательств даже в случае установления фактов неуплаты налогов:

- по итогам 2019 года доля самостоятельных уточнений — 38%;

- 2020 г. — 54%;

- по итогам 1 полугодия 2021 г. — 52%.

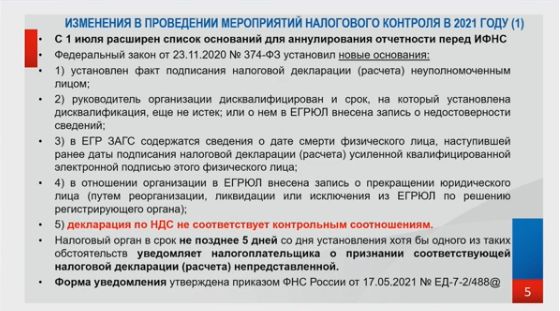

Что ужесточили летом 2021 года

А вот что нового в налоговом контроле появилось летом 2021 года.

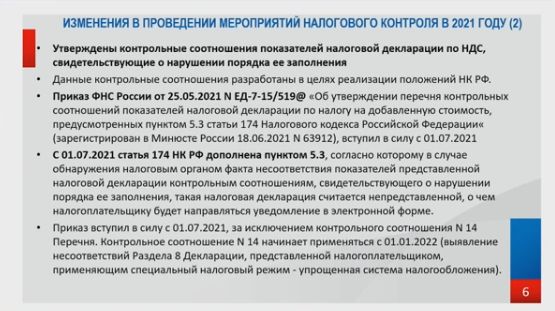

И о новых контрольных соотношениях показателей декларации по НДС, которые покажут, что она неправильно заполнена. Их ужесточили:

Кроме того, ужесточили требования и к пояснениям, которые предоставляют налогоплательщики:

Если пояснения поданы не по утвержденному формату — штраф 5000 руб. А сами пояснения считаются непредставленными.

Также появилось дополнительное основание для проведения повторных выездных проверок — если подана декларация к возврату из бюджета после проведения выездной проверки — это автоматом будет основанием для повторной проверки. И новое основание — если в уточненной декларации увеличена сумма НДС или акциза к возмещению.

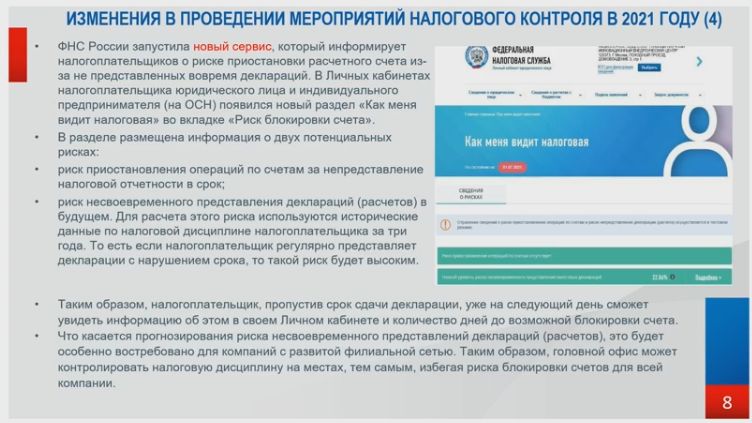

О блокировке счетов

Спикер назвал еще одно новшество — увеличены сроки блокировки счета, если есть проблемы со сроком сдачи отчетности. Теперь, если есть такие проблемы, налоговики заблокируют счет в течение 20 рабочих дней, а не как раньше, в течение 10. Кроме того, налоговиков обязали информировать через ЛК о предстоящей блокировке счетов за несданную отчетность.Кроме того, в ЛК появился новый сервис «Как меня видит налоговая», который также информирует о рисках приостановок по расчетным счетам.

Обозначены два риска:

- риск непредоставления декларации в срок;

- риск непредоставления декларации в будущем — на основе трехлетних данных о нарушениях.

О хранении документов

Новые правила вступили в силу 17 марта 2021 года, там три поправки:

- Законодательно синхронизирован срок хранения документов в бухгалтерском и налоговом учете — 5 лет.

- Банки обязаны предоставлять налоговикам все документы, которые поступают от клиента при открытии счета — карточки с образцами подписей, доверенности, информацию о бенефициарах и пр.

- Изменен порядок рассмотрения жалоб от налогоплательщиков.

О жалобах в вышестоящую налоговую

По жалобам на налоговиков добавились новые случаи, когда их оставят без рассмотрения:- по тем же основаниям и предмету уже есть судебное решение;

- жалоба не подписана, либо нет подтверждения полномочий подписанта;

- организацию, которая жалуется, успели исключить из ЕГРЮЛ до принятия по ней решения;

- если жалуется «физик», то если до принятия решения он умер либо объявлен умершим.

Кроме того, срок рассмотерния жалобы могут приостановить:

- по ходатайству заявителя, не более, чем на полгода;

- по решению ИФНС — пока дело не решит суд, либо до рассмотрения заявления по «взаимосогласительной процедуре».

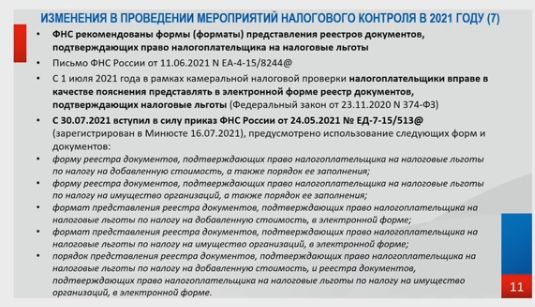

Об электронном документообороте с налоговой

Еще один важный момент — переход на электронный документооборот.

В будущем спикер анонсировал предоставление электронного реестра и по экспорту.

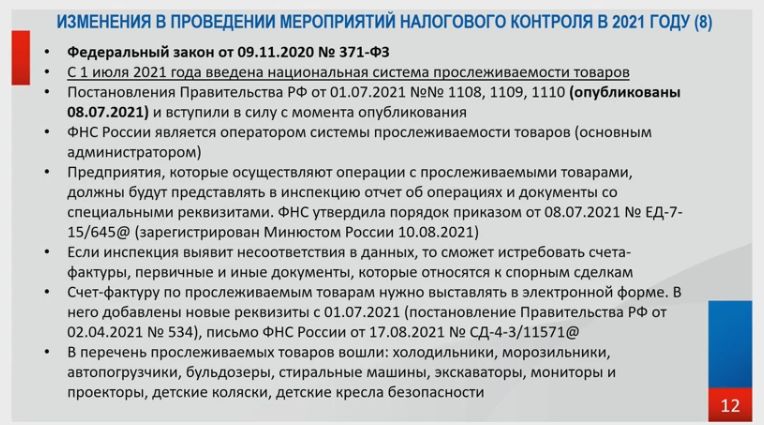

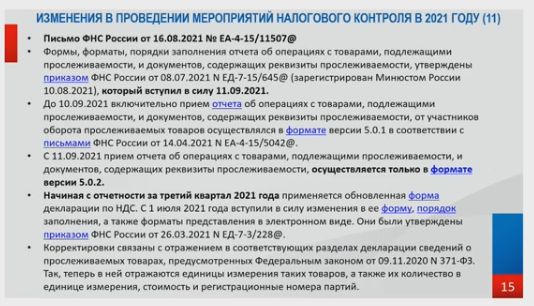

О прослеживаемости товаров

Про вступление в силу поправок о прослеживаемости товаров спикер посвятил целый блок.

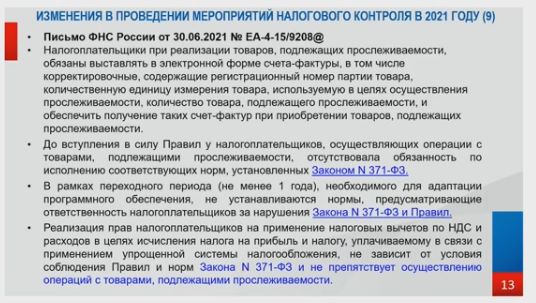

О заполнении документов по прослеживаемости:

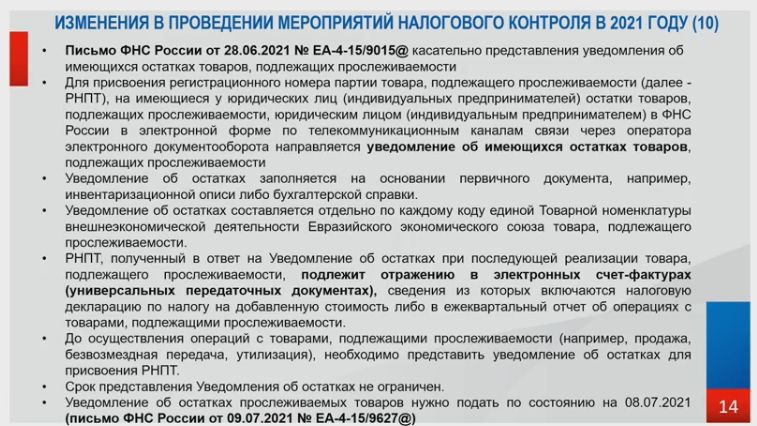

И о подаче уведомления:

И еще о прослеживаемости:

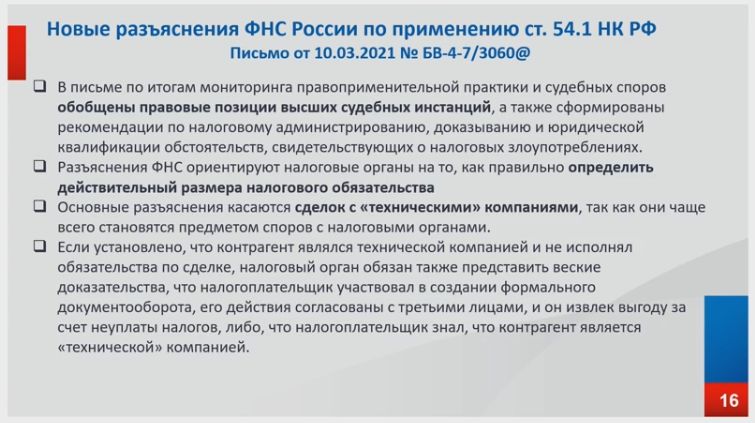

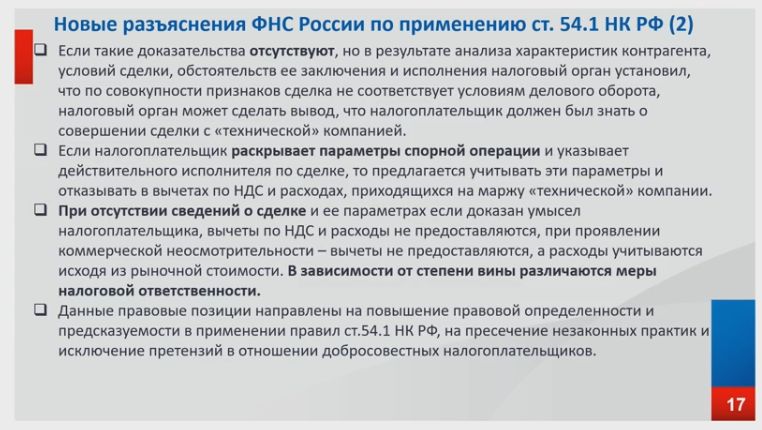

Разъяснения ФНС о статье 54.1

Логика Письма ФНС № БВ-4-7/3060, по словам спикера, укладывается в развитие судебных решений Веховного суда, которые принимались с мая прошлого года. Это дела компаний «Звездочка», дело «Красцветмета», дело «Уралбройлера» и дело фирмы «Мэри». Дело последней как раз послужило основой для разработки этого письма.

Отдельно спикер отметил форму вины — если налоговое правонарушение было совершено по неосторожности, то е сть не п. 3 ст. 122 НК, где штраф 40%, а п. 1, где штраф 20% с возможностью его снизить по обычным обстоятельствам.

О пояснениях при камеральных проверках

По поясненпиям предусмотрено несколько ситуаций:- ошибки в декларации;

- противоречия между сведениями;

- несоответстиве сведений налогоплательщика и налоговиков (п.3 ст. 88 НК).

Отдельно он указал на то, что если в ходе КНП налоговики указали на предоставление пояснений, вы обнаружили какие-либо расхождения, то моментом обнаружения этих расхождений будет считаться не требование налоговиков о предоставлении пояснений, а составление акта налоговой проверки. То ессь, до составления акта налогплательщик вправе учесть все изменения.

О сроках проведения налоговой проверки 1 может ли он быть более 2 лет

Под конец выступления спикеру задали вопрос: «может ли пройти более двух лет от начала проверки до принятия по ней решения».Он ответил:

«Да, может, потому что тут нужно учитывать фактические обстоятельства проведения проверки. Если брать тайминг по ее проведению, то максимальный срок — шесть месяцев. Плюс шесть месяцев на ее приостановку и продление. А в ряде случаев этот срок может быть увеличен до 9 месяцев. Плюс 2 месяца на написание акта, потом рассмотрение материалов проверки, потом месяц на возражения, потом можно уйти в дополнительные мероприятия налогового контроля, и по факту мы выйдем на те же два года.

В ряде случаев, где-то по причине согласования с ЦА, где-то по другим обстоятельствам, когда человек физически не может прияти на рассмотрение материалов, например, болеет. Поэтому налоговая по ходатайству налогоплательщика также переносит сроки.

Поэтому, срок реальной проверки, от ее начала до справки, мы обычно по кодексу соблюдаем, реальная продолжительность там примерно 200 дней. Но еще многое происходит после составления справки до вынесения окончательного решения. Поэтому, если считать от начала до вынесения окончательного решения, может пройти и больше 2 лет».

И напомнил о свежем решении ВС (дело «Неринги» от 12 июля 2021 г.), где сказано, что нарушение процессуальных сроков проведения налоговой проверки направлено, прежде всего, на объективное вынесение решения по ней. И само по себе не препятствует для того, чтобы взыскать дополнительно начисленные налоги после вынесения решения.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.gif)